“新五大”发电集团“重风电而轻光伏”的发展惯性正在迎来战略调整。随着系统成本下降和竞争力不断增强,光伏产业日渐成为“新五大”集团建立比较优势的新领域。行业巨头即将发力,中国未来的光伏版图将如何划分?

重组后的“新五大”发电集团,正迎来新的战略调整。

在国家能源转型、企业结构调整和火电效益整体下滑的背景下,清洁化正成为它们共同的抓手。

“新五大”发电集团,即国家能源集团、华能集团、大唐集团、华电集团和国家电力投资集团,均以传统火力发电为主,火电装机总量超过5亿千瓦,占据了中国火电市场的半壁江山。

然而,随着中国经济增速的放缓,电力供应出现了相对过剩的局面,火电利用小时数大幅下滑,加之环保趋紧,投入增加,火电企业经营陷入困局。与此同时,中国新一轮的电力体制改革不断加速,市场化电量的增加导致电价下跌,进一步将火电企业逼进了死角。

传统的火力发电正在失去竞争优势。曾经一度光鲜的火电厂辉煌不再,一些规模较小的电厂甚至成了企业的包袱,于是,近两年媒体报端不时传来火电厂破产重组的消息。

与火电行业的萧条相对应的是,以风电和光伏为代表的清洁能源发电正加速崛起。过去的十年间,风电、光伏产业从小到大,从弱到强,逐步从电力的“边角料”成长为替代能源,甚至在未来的几年中,成长为主体能源。

截至2019年底,我国新能源发电累计装机容量超过4.1亿千瓦,占全国电力总装机的21%。其中,风电累计装机2.1亿千瓦,光伏发电累计装机2.04亿千瓦,双双突破2亿千瓦大关,连续多年保持世界第一。

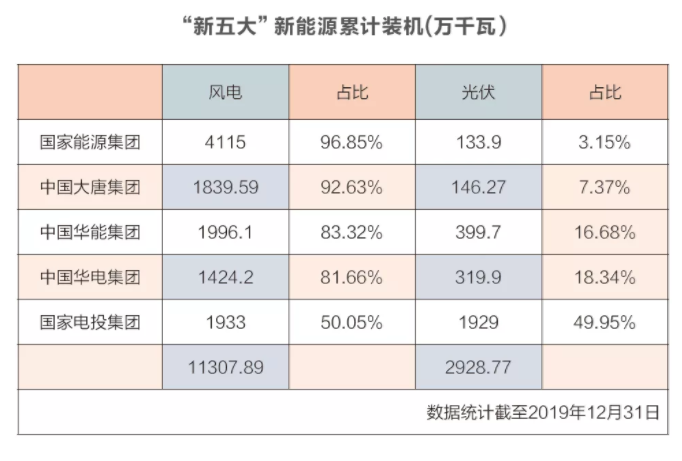

毫无疑问,“新五大”同样是发展新能源的主力军。《能源》杂志统计数据显示,截至2019年底,“新五大”发电集团的风电累计装机量为11307.89万千瓦,超过了全国风电装机的一半,而光伏装机量为2928.77万千瓦,在光伏装机总量中占比较小。

早期风电开发更具成本优势、集中度较高,而光伏行业占地面积大、补贴更高等一系列因素,导致了五大集团普遍“重风电而轻光伏”。然而,随着近几年光伏的技术进步,该产业系统成本直线下降,光伏发电的竞争优势凸显,日益成为最具竞争力的电源形式之一。

一位专业人士如此评价,在传统风电行业,五大发电无疑具有绝对优势,未来光伏产业将是各家建立比较优势的新领域。

光伏行业的技术进步以及竞争力的迅速增强,让五大集团迅速捕捉到重新上车的机会。“重风电而轻光伏”的传统惯性正在发生改变。如2019年华能集团不仅加快了光伏的自建项目,还展开了对协鑫新能源项目的并购;大唐集团更是快马加鞭,2020年光伏采购招标竟多达550万千瓦,是该公司累计装机总量的近4倍。

当然,在光伏产业发展上,五大集团也有例外者,过去国家电投在五大中体量最小,但却是最有特色的一家。在其他企业着力发展风电的时候,国家电投却风光并行,目前不仅是全球最大的光伏发电商,还在自身的电源结构调整中成效卓著——2019年,国家电投的清洁能源装机占比第一次超过了50%,成为传统发电企业中“最清洁的公司”。

与国家电投相比,其他四家企业光伏产业装机总和不足1000万千瓦,仅相当于国家电投的一半,尽管光伏产业未来前景被普遍看好,但晚到一步的四家公司还是感受到了巨大的压力——在传统“五大”之外,“四小”行列中的三峡新能源和中广核新能源正在迅速崛起,在光伏产业的布局上早已先人一步。

截至去年年底,在国有光伏运营商中,三峡和中广核光伏装机紧随国家电投之后,分别位列第二和第三位,这无疑给后进者带来了压力。随着光伏产业成本进一步下降和经济效益的逐步上升,“五大四小”在光伏行业的资源争夺也会进一步加剧。未来五年,“新五大”能否在光伏领域重新划分版图?后发者优势能否得到发挥?到“十四五”末期,中国光伏产业又会呈现怎样的格局?

01“新五大”的电力版图

自国电集团和神华集团合并重组,成立国家能源集团之后,“新五大”发电集团应运而生。近年来,“新五大”发电集团都在不断加快推进能源清洁低碳转型发展,将清洁能源作为主要的发力点。

毫无疑问,重组后的国家能源集团居于“新五大”发电集团首位,其资产规模超过了1.8万亿元,国家能源集团一直将“奉献清洁能源、建设美丽中国”作为企业使命。截至2019年底,国家能源集团全年新增电力装机757万千瓦,装机容量达到2.46亿千瓦,非化石能源装机比重24.9%,同比提高0.5个百分点。

由于合并后的国家能源集团火电装机总量剧增,尽管风电装机总量位居世界第一,但从集团的电源结构看,其清洁能源占比与其他公司相比依然较低。

而清洁能源比重最高的是国家电投集团,该公司一直致力于建设具有全球竞争力的世界一流清洁能源企业。5月18日,国家电投集团发布了2019年社会责任报告。报告显示,截至2019年底,该公司已实现电力总装机1.51亿千瓦,清洁能源装机占比50.5%,比行业平均高10个百分点,成为“新五大”发电集团转型的领跑者。

华电集团清洁能源转型进展仅次于国家电投。截至2019年底,华电集团的装机容量为1.53亿千瓦,清洁能源装机占比为40.4%,在“新五大”发电集团中排名第二。

华能集团的电厂装机容量在2019年底达到了1.82亿千瓦,其中,新能源新增装机502万千瓦,是上年的4倍,项目核准、开工以及投产均创历史新高。低碳清洁能源装机超过6100万千瓦,装机比重超过34%。与此同时,华能集团2020年工作会议亦将“加快绿色转型步伐”作为今年的重点工作之一。

大唐集团亦在风电、光伏新能源领域积极布局。截至2019年底,大唐集团的发电装机规模为1.44亿千瓦,其中清洁能源机组占比达32.51%。

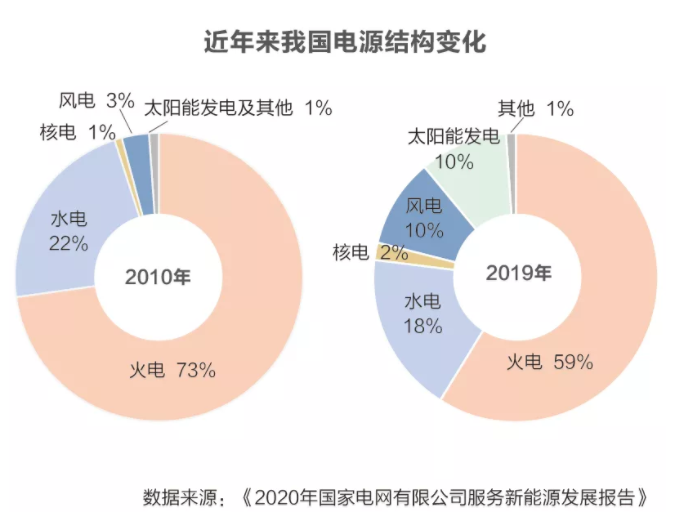

事实上,在能源清洁化转型的过程中,我国整体的电源结构正在不断优化。过去十年间,火电在电源结构中的比例下降了14%,而风电和光伏发电比例上升了近17%。相关机构预计,到2050年,非化石能源在一次能源消费中的比例将超过50%,而风电、太阳能发电装机容量占比将分别达到24%和31%。

在“新五大”集团中,尽管清洁能源比例不同,但各公司又有着鲜明特征。国家能源集团的清洁能源占比最低,但其风电累计装机量却遥遥领先。2019年,国家能源集团新增风电装机286万千瓦,累计风电装机容量为4115万千瓦。与之相比,光伏的装机容量仅134万千瓦,居五大发电集团末位。

在2020年工作会议上,国家能源集团党组书记、董事长王祥喜强调要大力推进转型升级,进一步谋划发展蓝图、明确发展方向、扩大有效投资,加快实现发展方式向“清洁化”的转变,加大新能源和可再生能源的开发力度。

与国家能源集团的风、光装机比例类似,大唐集团的风电累计装机1839.59万千瓦,在新能源累计装机总量中占比92.63%;光伏累计装机146.27万千瓦,仅占新能源累计装机不到10%。

2019年初,中国华能集团党组书记、董事长舒印彪曾公开表示:华能集团2019年将着力提高华能集团清洁能源比重。在优化发展煤电基础上,大力发展新能源,加大对新能源投资。

与此同时,华能集团还提出“两线”“两化”发展战略,其中“北线”主要指“三北”地区,以特高压送出通道起点为依托,布局一批距离市场近、输送距离短、市场竞争力强的优质风光煤电输用一体化基地;“东线”主要围绕东部沿海省份,着力打造有质量有效益、基地型规模化、投资建设运维一体化的海上风电发展带。截至2019年底,华能集团的风电累计装机1996万千瓦,光伏累计装机近400万千瓦。

2019年,中国华电也确立风光电基地式、规模化发展思路,实现风电、光伏累计装机分别为1424万千瓦、320万千瓦。今年两会期间,华电集团董事长、党组书记温枢刚也公开表示华电集团将积极推进风光电基地式、规模化开发,重点推动清洁能源基地规划建设。

作为同类型电力央企中清洁能源比重最大的企业,国家电投到2019年底已拥有风电装机1933万千瓦,光伏装机1929万千瓦。清洁能源装机过半,已初步建成以绿色电力为主的清洁能源企业。仅2019年,国家电投新核准电力装机1088万千瓦,开工1952万千瓦,全部为清洁能源项目。

目前看来,“新五大”发电集团是能源清洁化转型的主力军,也是新能源发展的主导者。但是,在五大发电集团“争风掠光”的过程中,风电、光伏的布局并不平衡。

02传统惯性:重风电轻光伏

从我国当前的电源结构来看,风电、光伏占比均达到10%,可谓旗鼓相当。然而,在“新五大”发电集团中,风电、光伏的地位却截然不同。《能源》杂志统计数据显示,“新五大”发电集团的风电累计装机量占全国的54%,而光伏累计装机量仅占14%。

在中国风电开发企业累计装机排名中,五大发电集团包揽了前五位。而光伏电站投资企业中却不乏协鑫新能源控股有限公司(简称“协鑫新能源”)、中民新能投资集团有限公司、浙江正泰新能源开发有限公司等一大批民营企业。

“重风电、轻光伏”的传统在发电集团内部的风光占比上表现更为直观,华电集团和华能集团的风电累计装机在新能源装机中占比在80%以上,而光伏累计装机占比却不到20%。国家能源集团和大唐集团的风光占比更是悬殊,其光伏累计装机占比均不到十分之一。

形成如此布局的首要因素归结于风光各自的发电特性。从设备利用率看,发电小时数越高,发电设备所创造的经济价值越高。2019年,全国风电平均利用小时数2082小时,光伏利用小时数仅有1169小时。从设备利用指标看,风电无疑会给投资者带来更高的经济效益。

此外,风电、光伏的电源布局也存在很大差异。就风电而言,中国风电走的是一条以集中式风电为主率先发展的道路。过去的风电场投资建设集中度高、规模大,要求开发者资金实力雄厚、经营管理能力强,于是央企作为我国风电开发的主力军在风电快速成长时期贡献了较大的力量。

以国家能源集团下属龙源电力为例,2015年底,其累计风电装机容量跃居全球第一,并稳坐全球风电“第一交椅”至今。

在龙源电力开疆拓土发展风电的那段时期,谢长军曾担任龙源电力总经理,是我国风电成长的重要见证者。他对《能源》杂志记者表示,龙源电力大力发展风电除上述两点原因外,投资项目的经济性是重点考虑的因素之一。

据工信部统计,直到2017年,我国陆上风电度电成本约为0.43元/千瓦时,较2010年下降7%,已经非常接近火电电价。相对而言,虽然太阳能电池组件价格过去几年来大幅下降,但在新能源之中光伏的度电成本仍是居高的,度电成本在0.5-0.7元/千瓦时。

同时,风电与光伏等新能源都面临着补贴拖欠的问题。从对补贴的依赖性上看,风电对补贴的依赖要小于光伏。谢长军认为,在当时开发建设光伏不仅要承担较高的成本,还因补贴问题需承担更大的社会负担。综合考虑之后,其认为投资风电的经济效益更高。

与风电相比,光伏累计装机中分布式光伏的占比较大,且增长速度快。2019年,全国光伏发电累计装机达到20430万千瓦,其中集中式光伏14167万千瓦,同比增长14.5%;分布式光伏6263万千瓦,同比增长24.2%。在分布式以及户用光伏市场,则是体量较小的民营企业显得更加游刃有余。

国家电投一位内部人士认为,相对风电而言,光伏的门槛要低一些,民营企业从事光伏投资开发将更具灵活性,而央企更适合主导大规模的项目投资。这点对国家电投而言同样适用,据了解,其光伏项目主要集中在酒泉、共和、格尔木、哈密、盐城等大型新能源基地。

03例外者:国家电投

国家电投在“新五大”发电集团中可谓是个特例。当其他几家发电集团仍处于“重风电、轻光伏”的新能源发展规划时,国家电投早已开始了光伏领域率先布局。因此,在突破50%的清洁能源装机占比时,其风电和光伏的装机仍然处于相对平衡的状态。

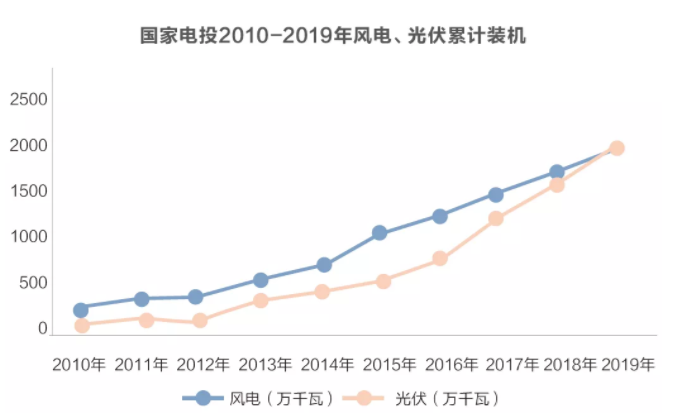

事实上,国家电投的光伏发展历史可追溯至十多年前。上述内部人士对《能源》杂志记者回忆,大概2015年国家电投成立前后的会议上,国家电投已经提出水光互补的光伏发展模式。

在那之前,中国电力投资集团公司(简称“中电投”)尚未与国家核电重组,中电投黄河上游水电开发有限责任公司(下简称“黄河公司”)在该集团发展光伏行业上扮演了重要角色。为突破水电发展瓶颈,黄河公司确立了“以水电为核心,水、火、新能源发电并举,产业一体化协同发展”的战略思路。

2010年5月,谢小平出任黄河公司总经理,此时我国光伏产业进入重大调整期,《新能源产业振兴和发展规划》公布,国家发改委启动光伏并网发电特许权项目招标。谢小平当时便意识到光伏具有较好的发展前景,而西北地区拥有丰富的硅资源、日照资源和土地资源,发展光伏产业具有得天独厚的优势。

于是黄河公司便计划与国际国内一流企业合作,利用先进的技术,打造国内一流的多晶硅和太阳能光伏产业基地。

2010年,“太阳能发电”首次出现在中电投的社会责任报告中。这一年,中电投在青海开发建设的第一个太阳能光伏发电项目——乌兰50兆瓦光伏电站正式开工,随后黄河公司又在西藏建成10兆瓦光伏电站,当年新增风电75.49万千瓦、光伏0.2万千瓦。中电投共取得了7个太阳能发电和江苏海上风电项目的特许权,其在青海、甘肃、宁夏、内蒙、云南等地的太阳能发电示范项目也陆续启动建设。

当时的光伏技术尚存在诸多问题。谢小平联系科研机构,共同研究攻克大规模水光互补关键技术。2014年,黄河公司建设了世界最大规模、装机容量850兆瓦的龙羊峡水光互补光伏电站,填补了国内大规模水光互补关键技术的空白,当时由国家能源局鉴定为国际领先水平。

随后,黄河公司又陆续建设光伏发电户外检测实证平台、新能源运维和大数据分析中心、国内首个高智能化、量产效率超过23%的N型IBC电池生产线等。如今,黄河公司早已打通了从多晶硅—切片—电池—组件—光伏电站系统集成—光伏电站开发建设运行的完整产业链。

截至2019年底,黄河水电的清洁能源比例高达93%。其中,光伏电站37座,总装机容量388万千瓦,成为全球首屈一指的光伏电站运营商。

黄河公司光伏全产业链的发展、水光互补项目的建设,在一定程度上造就了国家电投如此大规模的光伏产业。国家电投某内部人士认为,集团的战略决策在其中起到了十分重要的推动作用,当初水光互补从提出研讨到落地实施时间极短,离不开战略规划的引导。而最开始水光互补的规模并不大,后来则是响应特高压外送基地电源配置规划,投资建设海南州和海西州千万千瓦级可再生能源基地。

而过去三年间,国家电投在光伏产业的开发上更是实现了跳跃式发展。2016年该公司的光伏装机仅为712万千瓦,到了2019年这一数据直线攀升至1929万千瓦,光伏发电装机增长近3倍。如今,国家电投光伏装机已经连续三年居全球第一。

2019年,国家电投集团为加速推动光伏产业,提出率先将光伏产业打造为“世界一流”,成立了光伏产业创新中心有限公司,由谢小平兼任创新中心总经理。国家电投还提出了更高的目标,计划到2025年,建设装机规模最大、核心技术突出、行业全面引领的“世界一流光伏产业”,光伏发电装机达到4500万千瓦。

04新战略:重新定义光伏

毫无疑问,在电源增量有限、火电效益下滑的背景下,光伏产业将成为各大发电公司培育竞争优势的新领域。

自2005年至2015年,我国光伏发电累计装机容量从7万千瓦增长至4300万千瓦,超越德国成为全球第一,并保持至今。如今,我国光伏发电累计装机容量已经突破2亿千瓦,较2015年翻一番有余。

与光伏装机迅猛增长态势相对应的是,光伏发电度电成本一直在不断刷新“底线”。国网能源研究院《中国新能源发电分析报告(2019年)》提到,2018年光伏电站平均度电成本约0.377元/kW·h。这相较于2007年每度电4元的发电成本下降超过90%。值得注意的是,2018年陆上风电投资成本约0.38元/kW·h,海上风电平均度电成本约为0.64元/kW·h。光伏度电成本正在逼近甚至低于陆上风电度电成本。

Wood Mackenzie电力与可再生能源发布《2019年中国各省区可再生能源竞争力分析报告》时曾提到,2019年是国内光伏度电成本首次低于风电成本的标志性一年,目前,包括青海、甘肃、宁夏和陕西在内的19个省区内,光伏价格低于风电。

度电成本的快速下降,让许多投资者看到了光伏巨大的价值,曾经被部分人“低估”的光伏变成了“抢手货”。近几年,除国家电投外的其他电力央企也开始现身光伏领域并快速提升其装机规模。

电力央企跻身光伏行业的首要行动便是参与竞价、平价项目。如国家电投在国内前三批光伏领跑者项目中,共中标2175MW。今年上半年,在已发布平价名单中,国家电投共拿到总规模达965MW的光伏项目。

在2020年度工作会议上,国家电投总经理、党组副书记江毅表示,力争实现新增光伏装机超500万千瓦;探索“光伏+”产业发展新模式,年内落实1-2个标志性项目,选树光伏电站运营标杆并推广。

华能集团在第三批领跑者中竞标失败之后,于2019年第一批平价上网项目中,申报了65万千瓦光伏项目。除此之外,华能集团还通过收购光伏电站扩张自身的光伏版图。

自2018年531新政之后,国内光伏电站交易频繁,而常见的交易流向便是由民营企业出售给央企。《2019中国光伏电站资产交易白皮书》指出,“531新政”之后,国内光伏电站资产交易呈现爆发性增长,其后半年时间里,国内光伏电站资产交易容量和金额分别约为1.30GW、89.27亿元,均超过2015年至2017年三年交易量的总和。

在众多光伏电站资产交易中,最引人瞩目的当属华能集团收购全球第二大光伏投资企业——协鑫新能源。2019年6月4日晚,保利协鑫发出公告,宣布拟将向华能集团出售其所持有的协鑫新能源51%的股份,在业内引起了不小的轰动。这场交易谈判历时5个多月,最终决定由原来华能集团收购协鑫新能源控股权调整为收购其资产。这一举动被认为是华能集团不断“加码”新能源领域的重要标志。今年一季度,华能集团与协鑫新能源已完成首批光伏电站的交付。

然而,竞标平价、竞价项目、收购光伏电站还远不能满足华能集团在新能源领域的“野心”。2019年,为进一步调动二级公司开展新能源业务的积极性,华能集团下放了新能源项目全流程管理权限,对34家二级单位进行全面授权。这意味着其下属二级公司在新能源项目的开发建设方面拥有了自主权。2020年工作会议透露,华能集团仍将大力推进基地型规模化开发,推进清洁能源发展。

与此同时,光伏装机不足200万千瓦的大唐集团和国家能源集团也在抓紧机遇切入光伏领域。《能源》杂志统计,2020年开年至今,大唐共计签约光伏项目215万千瓦,总投资超95亿元。国家能源集团的2020年工作会上则提出,大力发展生态光伏,积极推进“光伏+”综合利用工程,开发矿区可利用土地、厂房屋顶等分布式光伏。

某位不愿具名的电力央企内部人士认为,与风电相比,光伏具有自身的竞争优势,除了度电成本下降迅速外,其仍具备技术进步的空间。尽管光伏的占地面积比风电要大,但光伏还可以与城市建筑相结合,具有更丰富的应用场景。

随着各大发电集团的频频动作,光伏的价值被重新评估,在央企新能源布局中,光伏占据着越来越重要的地位。一位行业专业人士甚至如此评价:光伏在一定意义上可以称之为“能源剃刀”,随着光伏度电成本的持续下降,它将逐渐无情地“剃除”煤电、气电甚至风电。

05弯道超车:追赶者在崛起

尽管“新五大”集团已经认清了光伏产业的重要性,但其他四家与国家电投的差距逐年拉大也是不争的事实。而在国家电投之外,新生力量正在实现赶超。

2019年,光伏电站投资运营商的前五位分别是国家电投、协鑫新能源、三峡新能源、中广核以及华能集团。在电力央企能源清洁化转型的过程中,以中广核、三峡集团为代表的后来者正在崛起。

目前看来,尽管中广核和三峡集团的风电累计装机数量仍与五大发电集团存在差距,但是光伏累计装机已超过除国家电投外的其他四家发电集团。

由核电起家的中广核,2007年开始发展新能源,并完成第一个新能源项目的并网发电。历经12年,新能源业务已经成为中广核的第二支柱产业,旗下的中广核新能源也通过收购清洁能源项目,不断扩大经营规模。

如今,中广核的新能源业务已经进入规模化快速发展期。2019年,中广核中标大基地项目330万千瓦,其中内蒙古兴安盟300万千瓦基地项目已核准、开工。陆上风电竞价与平价项目共中标126万千瓦,全国占比18.6%,位居行业首位。与此同时,光伏发电领跑者基地奖补项目成功获取40万千瓦,中标比例26.7%,全国排名第一。

截至2020年2月底,中广核拥有在运核电机组24台,装机容量2714万千瓦;在建核电机组5台,装机580万千瓦;拥有风电在运控股装机达1273万千瓦,太阳能光伏发电项目在运控股装机容量435万千瓦,海外新能源在运控股装机1108万千瓦。其中,中广核风电累计装机在全国排名第六,持有光伏电站项目在全国排名第四。

在海上风电领域,中广核作为最早参与海上风电建设的央企之一,不仅具有相关开发经验,而且具有投资优势和工程建设优势,其目标便是成为沿海省份乃至全国海上风电开发建设的主力军。

目前中广核新能源在建项目445万千瓦,储备项目超过1400万千瓦。“十四五”前期,有望实现装机规模从2000万千瓦到3000万千瓦的突破。

作为全球最大的水电开发运营企业、我国最大的清洁能源集团,三峡集团同样将新能源业务作为集团的第二主业。三峡集团2019年可控、在建、权益总装机规模达1.31亿千瓦,实现清洁能源可控投产装机占比93.8%。

其中,新能源板块装机总量突破1000万千瓦。三峡集团的陆上风电开发以中东南部和特高压送出配套项目为重点,截至2019年底,已投产陆上风电项目遍及内蒙古、新疆、云南等22个省区,陆上风电累计装机规模超过520万千瓦;已投产海上风电项目累计装机规模超过80万千瓦。

三峡集团长期致力于成为“海上风电引领者”,计划“十三五”期间投产并网海上风电装机450万千瓦。目前,三峡集团累计获取海上风电资源1807万千瓦,已形成“投产一批、建设一批、核准一批、储备一批”的滚动开发格局。

此外,三峡集团还开发大规模集中式光伏发电,同时布局分布式光伏发电,截至2019年底,已投产光伏项目遍及甘肃、青海、河北等17个省区,光伏项目累计装机规模超过430万千瓦。

不难发现,中广核、三峡集团的新能源累计装机容量正在向五大发电集团逼近,未来亦将成为风光资源强有力的竞争者。

与此同时,随着“国家队”在光伏领域的加速扩张,过去以风电为主、光伏为辅的新能源发展格局正在发生变化。毫无疑问,风光齐头并进将成为“新五大”发电集团未来的新战略,各开发主体之间的竞争也将进一步白热化。