2020年12月4日,全球清洁能源“巨无霸”国家电投抛出重点计划,在分布式光伏领域打造独角兽企业。

2020年8月25日,东方电气投资与三峡资本、正泰新能源、天宏阳光共同投资创立三峡智慧能源投资(海南)有限公司,初期聚焦工商业分布式光伏电站的投资运营。

……

“央、国企开始着急了。”对于以摧枯拉朽之势称霸大型地面电站开发的国企开始密集进军分布式光伏,成立仅一年半便以300MW签约、200MW并网量入驻行业前三的“黑马”道达尔远景CEO孙捷如此评价。

19GW、21GW,2017~2018年,分布式光伏装机一度疯狂,然“531”一纸通知瞬间浇灭了市场投资热情。不过,逐渐成熟的商业模式下10%的收益率,远远高于大型地面电站,这也让分布式光伏的投资热情再度被点燃。

“玩家”聚焦

根据国家能源局公布的最新数据,2020年我国分布式光伏新增装机15.52GW,其中户用光伏10.1GW,同比增长91%;工商业分布式光伏5.42GW,同比降低22%。

从年度数据来看,工商业分布式光伏的成绩依旧不太理想。而背后掣肘原因,沉浸新能源行业近十年的孙捷总结为两大原因,其一便是历史原因——补贴。

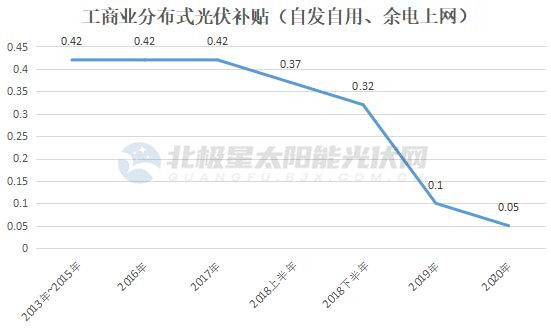

2013年,国家发改委下发《关于发挥价格杠杆作用促进光伏产业健康发展的通知》,开启三类资源区光伏标杆上网电价及分布式光伏度电补贴制度,由此正式催生了我国光伏市场的“黄金时代”。从2016年起,光伏补贴逐年下调,但分布式光伏补贴在2016~2017年依旧保持了最初的0.42元/千瓦时。2018年起,分布式光伏补贴开始下调,至2020年历经4次下调,工商业分布式光伏补贴从0.37元/千瓦时直线下滑至0.05元/千瓦时,降幅高达86%。

另一大原因则是分布式光伏的自身属性。孙捷介绍,合同能源管理是工商业分布式开发的主流模式之一,其中“收电费”可谓一块难啃的骨头,这与企业信用息息相关,而挖掘优质企业用户也是分布式光伏开发中艰难的第一步。

此外,分布式光伏的高补贴曾吸引一众外行蜂拥而入,其中不乏投机者,这为分布式光伏电站质量埋下隐患,叠加规模较小且分散,分布式光伏电站融资及可交易性大打折扣。“资产贵在流动,但在近年来的光伏电站交易中,分布式光伏电站交易寥寥无几。” 孙捷指出。

由此,2018年后一大批人员开始纷纷离场,留下的则是长期专注分布式光伏领域的企业。

“近两年分布式光伏的装机规模虽然仅有5GW左右,但合理的规模也让‘玩家’从过往的分散开始逐渐聚集。”孙捷介绍。梳理当下分布式光伏市场的投资企业(不包含EPC服务商),大致可以分为三类。

一是以上述提到的道达尔远景等中外合资企业为代表的专业投资商,据孙捷介绍,2020年道达尔远景完成了300MW的分布式光伏签约量,新增并网规模200MW左右,“主要受上半年疫情影响,很多企业新建工厂及改造工期延后影响了屋顶光伏项目并网。2021年计划签约量达到500MW。”

第二大不容忽视的力量则是国网、南网两大电网旗下的综合能源公司。以南网综合能源公司为例,其招股说明书显示,截至2020年6月,分布式光伏电站投资建设运营项目一共 132个,总装机容量 697.87MW。

第三则是地方国企,如青岛城投、广州发展、浙江交投等。据悉青岛城投仅上海公司2020年分布式光伏的开发规模约80MW。

随着国家电投、龙源电力、三峡、大唐等央企的挥师,电力央企无疑将成为分布式光伏开发市场的第四股主力开发力量。从2020年的光伏备案数据来看,央企分布式光伏项目的储备规模正快速飙升,如国家电投2020在仅在河南一地便备案上百兆瓦分布式光伏项目;在江西刚刚公布的省级光伏发电规划论证项目库中,大唐、国家能源集团的分布式光伏项目规模均超200MW。

不过,在孙捷看来,分布式光伏最终是“企业对企业的行为”,央企最终能否真正沉下去和分散的终端用电企业打交道,还须后续观察。因此,不排除央企联手民企共同开发,如龙源电力。

“不仅仅是分布式光伏”

来自彭博新能源财经的一份分析数据显示,预期到2040年,中国工商业屋顶分布式光伏市场规模或达到300GW。收益率方面,据一位资深从业人员透露,即使是平价模式下,自发自用的分布式光伏项目收益率仍可达到10%以上。

无论是“玩家”质量,亦或开发潜力,无不显示分布式光伏的投资价值已得到市场的充分认可。

“但价值远未被开发”,在这一过程中,专业投资商的创新功不可没。如联盛新能源以“零碳新城平台”主打普惠性;道达尔远景强调“可融资性”和“可交易性”。

其中,道达尔远景可谓特立独行。道达尔远景于2019年7月正式成立,由全球石油天然气巨头道达尔携手零碳技术公司远景科技集团,旨在“重塑分布式光伏行业的游戏规则”。

虽然仅仅成立一年半时间,但沉淀行业5年以上的业内人士可谓对这一公司并不陌生,因为核心力量之一的远景早在2014年便进军分布式光伏市场。彼时,远景以阿波罗光伏为触角,为行业提供标准、设计、管理等数字化软件,全力打造第三方资产服务平台。而道达尔的加入,投资实力如虎添翼。

“立足分布式光伏,超越分布式光伏。”孙捷强调,道达尔远景以分布式光伏为切入点,为终端客户提供一揽子零碳综合解决方案,包括光储充和绿证交易等服务领域,持续为客户创造价值,帮助客户实现100%绿色能源转型。“道达尔远景不在乎一个项目规模有多大,在乎的是客户是否有持续的零碳需求实现价值挖掘,道达尔远景能不能作为客户值得信赖的解决方案提供商和客户长期合作下去,从这个角度来看,分布式光伏的投资价值被重新定义了,这个是关键。”

此外,道达尔远景力在破局分布式光伏的弊端,打造分布式资产的“可融资性”和“可交易性”。而实现这两个目标的前提就是投资开发和建设高质量电站。

据孙捷介绍,道达尔远景承袭远景科技集团与道达尔高质量标准、重安全和数字化的优势,在项目设计、建造过程中,公司有严格的安全标准和质量要求,同时通过智能化平台全程监控。道达尔远景奉行的高质量和安全标准受到国内外金融机构的广泛认可,目前已经并网的资产包即将获得金融机构数亿元的无担保项目融资,这在国内分布式光伏行业尚属先例。

值得重视的是,在全球减碳的大趋势下,100%使用可再生能源已成为各行各业领头企业的不二选择。而受屋顶装机规模限制,分布式光伏产生的绿电对企业贡献相对有限,绿证、碳交易等需求应运而生。

就绿证而言,道达尔远景在2020年进行了先行探索。孙捷介绍,当前国内绿证交易尚不包含分布式光伏项目,于是道达尔远景转向国际绿证。国际绿证包含I-RECs和APX/TIGR两大体系,受到RE 100联盟成员企业的广泛认可。目前,道达尔远景已经有多个分布式光伏项目成功进行了国际绿证交易。孙捷预测,一年内单个绿证价格将超过20元,甚至到30元,后续随着需求增加价格会有较大涨幅。

尽管目前分布式项目无法参与绿证交易,但生态环境部发布的《碳排放权交易管理办法(试行)》已于2月正式施行,全国碳市场正式启动。在碳交易市场中,除了控排企业外,满足相关条件的自愿减排企业及个人也可以通过登记注册成为交易方,提供核证自愿减排量-CCER,这为分布式光伏带来了新的增值空间。

据业内测算,2020年在我国率先实行碳交易试点的地区,CCER价格约30元(5美元左右)/吨。孙捷表示,如果20元/吨,则意味着光伏电站每度电将获得约2分钱补贴,收益相当可观。

权威机构预测,2030年CCER价格将上升到160元(25美元左右)/吨以上。在我国2030年“碳达峰”、2060年“碳中和”目标的刺激下,碳交易无疑将为分布式光伏带来前所未有的发展机遇。

“绿证和碳交易将会越来越受到关注。”挖掘更多附加价值,也将成为分布式光伏主流“玩家”的下一个核心竞争点。

仍旧道阻且长

“十四五”期间,分布式光伏装机或达100GW,分布式光伏重回巅峰被寄予厚望。

但需要看到的是,诸如融资贵、融资难、屋顶难找、电网消纳以及企业经营风险等问题依然存在,分布式光伏发展并非一路坦途。

短期内,分布式光伏电站的主要收益仍来自发电收入,其他的增值渠道尚不通畅。以碳交易为例,虽然整体前景看好,但碳交易对光伏电站的收入贡献仍存不确定性,如各个地方政府尚未公布高排放企业的配额。而CCER是买方市场,如果配额较多那么基本上CCER没有需求。

此外,孙捷提醒,目前仅有北京、上海、广州等地建设了环境交易所,且地方限制较为严重,“全国碳交易步入正轨还须半年时间”。

长远来看,“隔墙售电”放开之后分布式光伏将进入跨越式发展阶段。而自2017年国家发改委、国家能源局印发《关于开展分布式发电市场化交易试点的通知》以来,分布式发电市场化交易推行进程较为缓慢。今年年初江苏地区率先破局,先后发文明确了相关电价和电费结算问题,为“隔墙售电”扫清了障碍。

用户侧、灵活性、收益稳、想象空间大,分布式光伏的优势毋庸多言,必将在未来的光伏开发中扮演至关重要的角色。但行业突破,仍旧需要政策引导,需要企业创新,需要行业自律。而突破升级后的行业,诞生的将是下一个分布式光伏“独角兽”企业。